2002-2019: Organisk och inte så organisk utdelningstillväxt

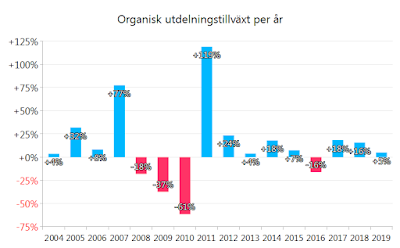

Organisk tillväxt är tillväxt som händer av sig själv och det är den bästa sortens tillväxt, så länge vi inte pratar biologi. Vill man ha en portfölj som bara växer och växer utan sparande så vill man ha organisk tillväxt. Med en hel del räknande för hand (har aldrig registrerat x-dagar) så fick jag fram det här resultatet för 2002 till 2019:

Krisen 2008 sticker ut. Sänkta utdelningar följda av kraftigt sänkta utdelningar följda av väldigt kraftigt sänkta utdelningar. Jag hade inte så många aktier då (se mina återblickar) så min portfölj borde vara lite mer robust nu.

Mer robust betyder också mindre organisk tillväxt. De senaste fem åren är den genomsnittliga organiska tillväxten 5,3%. Skulle velat att den vore lite högre. Jag räknar inte in återinvesterad utdelning här eftersom jag inte automatiskt återinvesterar utdelningar.

Ser vi på tillväxten från sparandet så är det uppenbart att min portfölj i första hand kommer från sparande, inte från extremt skickligt val av aktier.

Tyvärr så kommer sparandet minska framöver och när jag eventuellt slutar jobba så kommer det kanske försvinna helt. Det är en naturlig följd av att lönen blir en allt mindre del av portföljvärdet. Det var lättare att dubbla portföljen när den var värd 100 000 (27 november 2001) än när den är värd många gånger det.

Kommentarer

Skicka en kommentar

Berätta vad du vet, tror och tycker om de ämnen jag berör!